一、交易因果关系的推定原则

(一)理论推定

证券虚假陈述行为是一种侵权行为,上市公司对其虚假陈述行为给证券投资者造成的损失应当承担赔偿责任。作为侵权行为的构成要件,侵权行为与损害后果之间具有因果关系是必然要件,即上市公司实施的虚假陈述行为使证券投资者的投资决策受到影响。因此,作为侵权案件,在认定上市公司是否承担赔偿责任时,往往应当考量证券投资者的投资决策行为与上市公司实施的虚假陈述行为之间是否具有交易因果关系,即“有没有”因果关系。

在证券虚假陈述纠纷案件中,交易因果关系具有两个层面的含义,即第一,证券投资者接收到上市公司相关虚假陈述的信息,并认为是真实的;第二,相关虚假陈述的信息对证券投资者的投资决策行为产生实质影响,证券投资者基于对该信息的信赖而作出投资决策,实施了买入或者卖出相关证券的行为。[1]

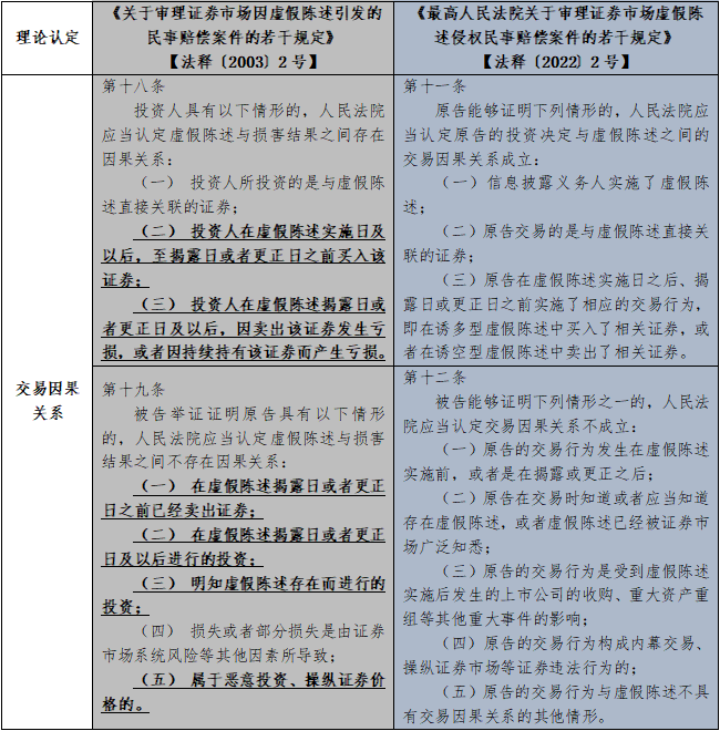

1、《关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》【法释〔2003〕2号】(以下简称《2003版若干规定》)

《2003版若干规定》并未严格区分交易因果关系与损失因果关系。而是在因果关系之推定原则的基础上,以上市公司实施虚假陈述行为的实施日、揭露日或更正日两个时点考量证券投资者买入与卖出相关证券的情况,从而推定证券投资者的投资决策行为与上市公司实施的虚假陈述之间是否具有交易因果关系。

在《2003版若干规定》制定时,诱空型虚假陈述行为较为罕见。[2]因此,《2003版若干规定》仅将诱多型虚假陈述作为对象加以规制,明确诱多型虚假陈述存在以下三种情形时,即可推定交易因果关系的成立:第一,证券投资者买入的相关证券系与虚假陈述具有直接关联的证券。第二,证券投资者在虚假陈述实施日及以后,至揭露日或更正日之前买入相关证券。第三,证券投资者在虚假陈述揭露日或更正日及以后,因卖出相关证券导致损失,或者因继续持有相关证券而产生损失。

2、《全国法院审理债券纠纷案件座谈会纪要》(以下简称《债券座谈会纪要》)

《债券座谈会纪要》第24条第一款、第二款进一步细化了交易因果关系的推定规则,同时赋予上市公司抗辩事由。明确证券投资者在上市公司实施的虚假陈述内容被揭露后才实施买入相关证券行为的,则其投资决策行为与虚假陈述之间不具有交易因果关系。但是,如果其后又因其他虚假陈述内容导致上市公司信用风险进一步恶化,并因此导致投资者损失的,则认定投资者投资决策行为与虚假陈述之间具有交易因果关系,上市公司应当承担赔偿责任。

3、《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》【法释〔2022〕2号】(以下简称《2022版若干规定》)

《2022版若干规定》结合司法实践中具体案件的审判情况,将交易因果关系与损失因果关系进行区分,即先明确上市公司实施的虚假陈述行为与证券投资者作出投资决策之间是否具有因果关系,再判断该因果关系的大小程度,并将诱空型虚假陈述一并纳入到规制对象当中。

图1 《若干规定》条文对比图

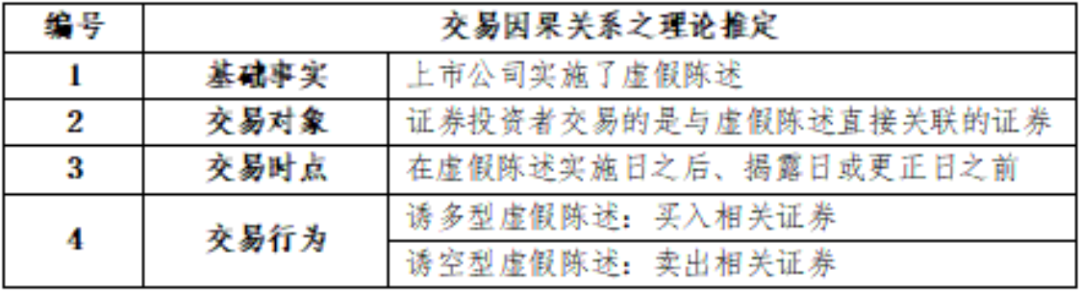

其中,第十一条更加细化了以“推定信赖”原则来确定投资决策行为与虚假陈述之间因果关系存在与否的判断标准。只要满足第十一条设定的有关基础事实、交易对象、交易时点和交易行为等条件,则可推定交易因果关系的成立,从而减轻证券投资者所需承担的举证责任。即对自虚假陈述实施日起至揭露日或更正日止的期间内,基于诱多型虚假陈述或诱空型虚假陈述内容,证券投资者是否存在相应的买入或者卖出的交易行为进行认定。若证券投资者接收到其认为是真实的有关虚假陈述的信息,并且基于该种信赖作出了交易行为,则推定交易因果关系成立。反之,则不成立。

图2 交易因果关系之理论推定图

比如最高人民法院作出的(2021)最高法民申7407号民事申请再审审查民事裁定书,人民法院认为证券市场中影响股票价格和投资者投资决策的因素众多,但只要投资者证券买入时间符合《虚假陈述若干规定》的法定要求,即可推定交易因果关系的成立,无需证实虚假陈述是投资者买入证券的唯一原因。据此认定上市公司虚假陈述与投资人损失之间存在交易上的因果关系。[3]

(二)实践应用

司法实践中,法院在适用交易因果关系推定原则时,往往通过上市公司虚假陈述之“重大性”的判断标准对虚假陈述是否给证券投资者造成实质影响加以推定,进而判断上市公司的虚假陈述行为与证券投资者的投资决策行为之间是否存在交易因果关系。即通常考察以下三点因素:

1、考察虚假陈述行为对股价和交易量的影响等因素。

比如广东省高级人民法院作出的(2015)粤高法民二终字第1028号二审民事判决书[4],人民法院通过选取同期万科A、金地集团等与上市公司同类的企业个股以及上证指数、深证指数、地产板块指数等变化情况对上市公司股票在虚假陈述实施日、揭露日和基准日的涨跌进行对比分析,明确上市公司的股票价格在虚假陈述实施日后和揭露日后的一段期间内,与大盘及其他同类企业股票价格的整体走势基本一致。从而认定证券投资者的投资决策与上市公司的虚假陈述行为之间没有因果关系。以及陕西省西安市中级人民法院作出的(2021)陕01民初310号一审民事判决书[5],人民法院认为上市公司未披露重大关联交易行为,导致虚假信息对股票价格产生了影响,扭曲了股票的真实市场价格。尽管证券投资者买入上市公司股票可能出于多种原因,如对市场行情的判断,对公司经营情况的了解。但是无法否认上市公司的相关虚假陈述行为必然会影响到证券投资者的投资决策。上市公司提供的证据无法证明证券投资者的投资决策未受虚假陈述的影响,因此认定在实施日到揭露日期间买入并一直持有上市公司股票的投资行为与虚假陈述行为之间存在交易因果关系。

2、考察虚假陈述行为是否会影响证券投资者的投资决策。

比如北京市高级人民法院作出的(2021)京民终802号二审民事判决书[6],人民法院基于对证券投资者账户买入与卖出记录的分析,认定投资者具有频繁买卖股票的操作规律,已经形成其交易习惯。该交易习惯和相应的交易规模无论在涉案虚假陈述行为实施日之前及之后、亦或是涉案虚假陈述揭露日之后,均保持持续性和稳定性,因此不足以体现涉案虚假陈述的侵权行为对于投资者的交易决定产生重大影响。

3、考察虚假陈述行为是否会影响上市公司的偿付能力。

比如海南省高级人民法院作出的(2021)琼民终601号二审民事判决书[7],人民法院认为虽然上市公司对外提供关联担保在客观上难以确定系“利好”还是“利空”消息,但是该行为客观上增加了上市公司对外承担债务的风险,相应地提高了投资风险,实际上会影响上市公司的偿付能力,显然会对证券投资者是否进行投资决策产生影响。

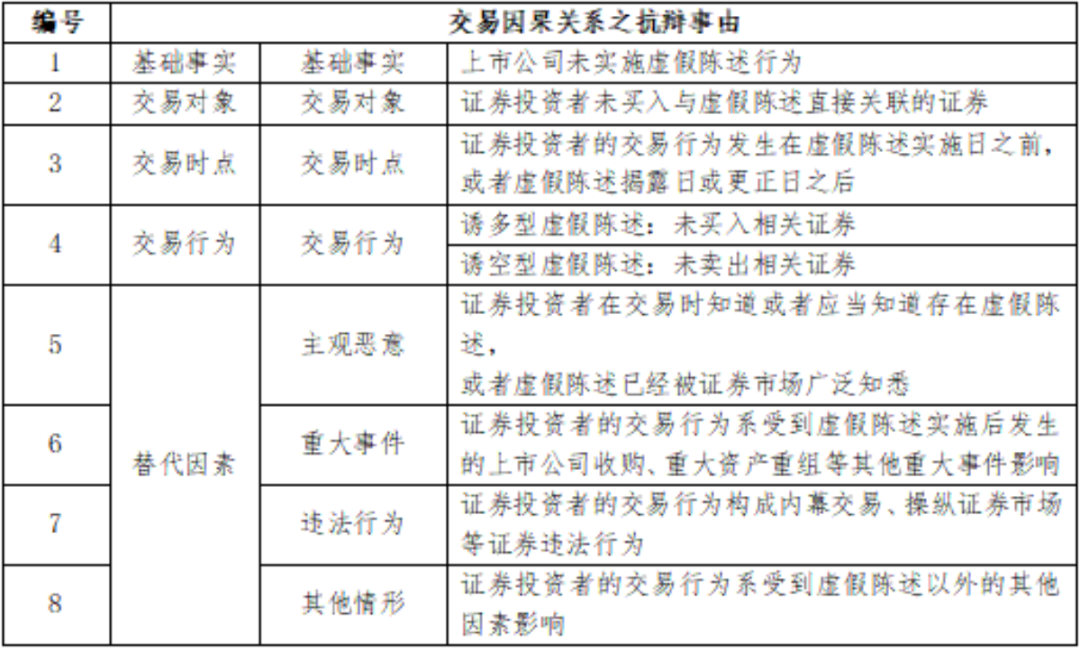

二、交易因果关系之上市公司抗辩

《2022版若干规定》赋予上市公司更大的抗辩空间,允许上市公司就交易因果关系之理论推定中的基础事实、交易对象、交易时点、交易行为提出抗辩或者提出存在其他替代因素的抗辩事由。[8]其中,第十二条明确了上市公司交易因果关系之抗辩情形,规定虚假陈述行为人可以就证券投资者对基础事实的证明提出反证,以证明证券投资者的交易行为与虚假陈述之间不存在因果关系。若上市公司能够证明证券投资者的交易行为并非源于对虚假陈述的信赖因素所导致时,即可推翻交易因果关系这种推定信赖,从而认定证券投资者的交易行为与上市公司虚假陈述行为之间不具有交易因果关系。

(一)证券投资者交易行为发生时点之抗辩

即“证券投资者的交易行为发生在虚假陈述实施日之前,或者虚假陈述揭露日或更正日之后。”

第一,虚假陈述实施日之前,尚未发生虚假陈述行为,证券投资者的交易行为显然不会基于对虚假陈述的信赖而受到影响。比如浙江省金华市中级人民法院作出的(2020)浙07民初429号一审民事判决书,人民法院在确定虚假陈述实施日以及揭露日后,明确证券投资者在实施日至揭露日之间没有买入上市公司股票的行为,即证券投资者的投资行为并非发生于上市公司所涉虚假陈述行为实施日至揭露日期间,因而认定证券投资者所受损失与虚假陈述行为不具有法律上的因果关系。[9]又如上海市高级人民法院作出的(2016)沪民终174号二审民事判决书,人民法院认为证券投资者在虚假陈述实施日及以后,至揭露日或者更正日之前买入证券是认定因果关系存在的要件之一,因此证券投资者在虚假陈述实施日之前买入的股票,即使其后确实产生了投资损失,亦因缺乏因果关系而不属于上市公司应承担赔偿责任的范围。[10]

第二,虚假陈述揭露日或更正日之后,上市公司实施的虚假陈述行为基于他人揭露或自行更正而被证券市场广泛知悉,此时,处于证券市场中的证券投资者应当知悉上市公司实施的虚假陈述行为,在此前提下,一名理性的证券投资者不会再基于虚假陈述信息而做出投资决策行为,除非该证券投资者为了获得损失赔偿而故意选择买入或者卖出,主观上存在恶意。比如山东省青岛市中级人民法院作出的(2022)鲁02民初317号一审民事判决书,人民法院认为证券投资者于2020年5月26日至2020年6月5日期间买入上市公司的股票,其实施的交易行为均发生在涉案虚假陈述行为揭露日之后,故其投资决定与涉案虚假陈述行为之间不存在交易因果关系。[11]

(二)证券投资者交易时点主观知悉之抗辩

即“证券投资者在交易时知道或应当知道存在虚假陈述,或者虚假陈述已被证券市场广泛知悉。”

第一,若证券投资者在作出投资决策时已经知道或者应当知道虚假陈述内容,但其仍然实施了交易行为,此时不存在证券投资者基于对虚假陈述信息之信赖而作出交易行为,往往系证券投资者为了获得损害赔偿而故意作出买入或者卖出的投资决策行为,具有主观上的恶意,则该类证券投资者所受的损失不应得到法律的保护。

第二,上市公司实施的虚假陈述行为已经被证券交易市场所广泛知悉。换言之,此时可以认为证券交易市场中的投资者对于上市公司实施的虚假陈述行为均应知悉。在其已经知悉虚假陈述存在的情况下,不再存在对“虚假”信息之信赖,其所作出的投资决策行为并非基于对虚假陈述的信赖,也就是说,虚假陈述并未对其投资决策产生实质影响,故因其实施投资决策行为而遭受的损失亦不应予以赔偿。

但是,我国现行法律并未明确何种情形应认定为证券投资者“应当知道”。司法实践中,区别于一般理性投资者,通常以与上市公司关系密切的相关方主体作为“应当知道”的专业投资者,更加强调其对投资风险的识别和承受能力,并以此来作为上市公司虚假陈述交易因果关系之抗辩事由。[8]

(三)证券投资者交易行为系重大事件影响之抗辩

即“证券投资者的交易行为主要是受到上市公司的收购、重大资产重组等重大事件的影响。”

也就是说,证券投资者系基于对上市公司有关收购、资产重组等重大事件的分析考量而作出投资决策并实施交易行为,而并非基于对上市公司虚假陈述的信赖,与上市公司实施的虚假陈述行为无关,因而不具有交易因果关系。其本质在于阻断交易因果关系之推定,从证券投资者作出投资决策的根本意志出发,探究其投资决策行为系基于对虚假陈述的信赖还是对重大事件的信赖。若证券投资者作出交易行为的内心确信在于对重大事件的信赖,则该交易与上市公司实施的虚假陈述之间不必然产生交易因果关系。[12]

比如山东省济南市中级人民法院作出的(2022)鲁01民初65号一审民事判决书,人民法院认为上市公司的股价因其拟参与投资奇虎360科技有限公司股权等重大资产重组利好消息处于相对高位状态,而公司股票停牌后此重大资产重组终止导致投资者预期落空、信心受挫,很大程度上也影响了公司股价的下跌。并且关于上市公司的此项重大资产重组公司已向投资者进行了披露,不属于上市公司虚假陈述的内容范围,因此关于该部分原因所造成的损失是投资者自身投资风险因素所致,也不属于本案证券虚假陈述责任纠纷的赔偿范围。即证券投资者的交易行为与上市公司实施的虚假陈述行为之间不具有交易因果关系。[13]又如湖南省高级人民法院作出的(2021)湘民终867号二审民事判决书,人民法院通过对证券投资者出具的《入池研究报告》进行分析,认为两份报告均是基于上市公司重大资产收购以及公司未来国防军工业务发展的良好预期,并结合上市公司股票当时走势的技术面分析作出的买入建议,与上市公司年报公布的2014-2015年的财务数据并无直接关联。在证券投资者明确表示其是依据该两份报告作出交易决定的情形下,应认定证券投资者买入上市公司股票系受到虚假陈述实施后发生的上市公司的收购、重大资产重组、未来盈利改变等其他重大事件的影响,以及股价即将迎来波段性上涨的技术面分析后作出的交易决策,与案涉虚假陈述行为无关。因此,证券投资者买入上市公司股票的行为与虚假陈述行为不存在交易上的因果关系。[14]

(四)证券投资者交易行为构成证券违法行为之抗辩

即“证券投资者的交易行为构成内幕交易、操纵证券市场等证券违法行为。”

人民法院往往结合证券投资者的投资行为、交易习惯、交易手法、交易量等综合分析证券投资者是否区别于一般理性投资者,是否具有主观恶意,从而认定是否构成内幕交易、操纵证券市场等违法行为。此时,证券投资者所信赖的不再是上市公司实施的虚假陈述,而是作为虚假陈述之替代因素的其他证券违法行为,即证券投资者基于对虚假陈述以外的其他信息而作出投资决策,交易行为与虚假陈述之间不具有交易上的因果关系,证券投资者由此遭受的损失亦不应当由上市公司承担。[8]

比如甘肃省高级人民法院作出的(2019)甘民终166号二审民事判决书,人民法院基于综合分析认定,该投资者不同于因上市公司虚假陈述而被动受损的普通投资者,其交易行为异常,部分行为具有《证券市场操纵行为认定指引》所列举的证券市场操纵行为特征,且其交易行为对上市公司股票价格影响较大,因此认定其主张的阶段性损失与上市公司虚假陈述之间不存在因果关系。即该阶段性投资决策行为与上市公司虚假陈述之间不具有交易因果关系。[15]

(五)其他情形之抗辩

交易因果关系审查的核心在于上市公司已披露或者未披露的信息是否足以影响投资者的投资决策行为,即如果该信息的披露将会实质性地影响投资者的交易决策,那么该已披露或者未披露信息的虚假陈述行为就构成侵权行为,从而认定上市公司实施的虚假陈述行为与证券投资者的投资决策之间具有交易因果关系。但是,对于既非诱多又非诱空的中性消息,或者其他不会对证券投资者的投资决策产生实质性影响的消息,往往因不会对理性投资者对股票价值的判断产生影响或偏差,法院通常也以此类虚假陈述与投资者的投资决策之间不具有因果关系为由认定上市公司不承担赔偿责任。

比如最高人民法院作出的(2021)最高法民申2278号再审审查与审判监督民事裁定书,人民法院认为上市公司未按照证券法的规定对重大投资行为进行信息披露,属于消极沉默型的虚假陈述行为。在投资结果显现之前,客观上难以确定企业投资行为本身系“利好”消息抑或“利空”消息,因此认定案涉未披露的重大投资行为属于中性信息。在虚假陈述实施日至更正日期间,证券投资者的投资行为并非基于对上市公司前述投资行为的信赖,且至虚假陈述更正日,上市公司该项投资款项已收回。客观上不会对投资者的投资决策造成影响,即不具有交易上的因果关系。[16]以及辽宁省高级人民法院作出的(2019)辽民终455号二审民事判决书,人民法院认为上市公司隐瞒对外投资的虚假陈述行为虽然侵害了投资者的知情权,但其所隐瞒未披露的对外投资信息并不会影响一般投资者的投资决定。因为受投资的对象、性质等多种因素的影响,投资行为并不会必然导致股票的涨跌。因此,该隐瞒对外投资的虚假陈述行为是一个既不会创造供求关系,也不会影响到股票价格的中性消息。换言之,投资虚假陈述行为不会影响一般投资者做出错误的投资决定,二者之间不具有交易因果关系。[17]又如重庆市第一中级人民法院作出的(2018)渝01民初432号一审民事判决书,人民法院认为股权代持事项不具有重大性,不会对股票价格涨跌产生实质影响,对投资者决策亦无明显的利好或利空意义。该代持事项未及时披露不像其他虚增业绩、隐瞒亏损等虚假陈述行为或消极地实施虚假记载、误导性陈述、重大遗漏和不正当披露行为,会对市场走向和投资者判断产生重大性影响。因此,证券投资者的投资行为与上市公司虚假陈述之间不存在因果关系。[18]再如上海市高级人民法院作出的(2020)沪民终479号二审民事判决书,人民法院认为上市公司股东代琳、刘亮未披露因登记结婚形成的一致行动人关系,该一致行动人关系事项并未导致上市公司控股股东或者实际控制人发生变化。因而认定系争虚假陈述行为对投资者的投资决策没有实质性影响,不具有交易上的因果关系。[19]

图3 交易因果关系之抗辩事由图

三、结论

我国现行法律法规确立了交易因果关系之推定原则,明确在满足推定条件的情况下,只要证券投资者在上市公司虚假陈述实施日之后、揭露日或更正日之前实施了相应的买入或者卖出行为,即可推定上市公司实施的虚假陈述行为与证券投资者的投资决策行为之间具有交易上的因果关系,以此来减轻证券投资者的举证责任,但也同样赋予上市公司对该种推定因果关系的抗辩事由。若上市公司能够证明证券投资者的投资决策行为并非受到上市公司虚假陈述行为的误导,推翻交易因果关系推定条件或证明投资决策系受其他替代因素影响,证明其实施的虚假陈述行为没有对股票交易市场的交易价格产生影响,或其所隐瞒的信息即使披露也不会对股票价格产生影响,或即使证券投资者知道所披露的信息虚假也仍然会进行交易等等,则证券投资者的投资决策行为与上市公司实施的虚假陈述行为之间就不具有交易因果关系。在不存在交易因果关系的前提下,损失因果关系不言自明,进而上市公司亦无需向证券投资者承担赔偿责任。

参考文献

[1]周卫青、杨骏啸、张会会、王融擎、游冕、田园:“解读新《虚假陈述若干规定》之七:因果关系与损失”,载https://www.sohu.com/a/519639619_121123817,最后访问日期:2022年12月1日。

[2]张保生:“新《虚假陈述若干规定》系列解读之四:诱空型虚假陈述”,载https://weibo.com/ttarticle/p/show?id=2309404737140604142185&sudaref=www.baidu.com,最后访问日期:2022年12月1日。

[3]宁波圣莱达电器股份有限公司、刘杰等证券虚假陈述责任纠纷民事申请再审审查民事裁定书,案号:(2021)最高法民申7407号。

[4]林超英与宝安鸿基地产集团股份有限公司证券虚假陈述责任纠纷二审民事判决书,案号:(2015)粤高法民二终字第1028号。

[5]延安必康制药股份有限公司、吴燕芬证券欺诈责任纠纷民事一审民事判决书,案号:(2021)陕01民初310号。

[6]改宏业与中水集团远洋股份有限公司证券虚假陈述责任纠纷二审民事判决书,案号:(2021)京民终802号。

[7]新大洲控股股份有限公司、倪嘉麒证券虚假陈述责任纠纷民事二审民事判决书,案号:(2021)琼民终601号。

[8]刘晓雨:“证券虚假陈述:看《新规》具体适用之四 - 交易因果关系”,载https://mp.weixin.qq.com/s?__biz=MzA5ODA2OTAxNg==&mid=2650635484&idx=2&sn=84a526106f16cabfb96e2681d75197d0&chksm=889ee3abbfe96abd16740254332fe1f2a4437f4f0038230ece0ebcefe0582e3bd0d22b664615&scene=27,最后访问日期:2022年12月8日。

[9]金定海、新光圆成股份有限公司等证券虚假陈述责任纠纷一审民事判决书,案号:(2020)浙07民初429号。

[10]钱季平、钱晓雯因与上海创兴资源开发股份有限公司证券虚假陈述责任纠纷二审民事判决书,案号:(2016)沪民终174号。

[11]郭晓更、金正大生态工程集团股份有限公司等证券虚假陈述责任纠纷民事一审民事判决书,案号:(2022)鲁02民初317号。

[12]霍进城:“《虚假陈述规定》快评(二):重大性与交易因果关系”,载https://www.kangdalawyers.com/library/1804.html,最后访问日期:2022年12月8日。

[13]凌隽、济南高新发展股份有限公司等证券虚假陈述责任纠纷民事一审民事判决书,案号:(2022)鲁01民初65号。

[14]喀什中汇联银创业投资有限公司、中兵红箭股份有限公司证券虚假陈述责任纠纷民事二审民事判决书,案号:(2021)湘民终867号。

[15]甘肃皇台酒业股份有限公司与袁琴美证券虚假陈述责任纠纷二审民事判决书,案号:(2019)甘民终166号。

[16]国玉发、银基烯碳新材料集团股份有限公司证券虚假陈述责任纠纷再审审查与审判监督民事裁定书,案号:(2021)最高法民申2278号。

[17]黄海宾、银基烯碳新材料集团股份有限公司证券虚假陈述责任纠纷二审民事判决书,案号:(2019)辽民终455号。

[18]石岳定与北大医药股份有限公司、北大资源集团控股有限公司等证券虚假陈述责任纠纷一审民事判决书,案号:(2018)渝01民初432号。

[19]谭根龙与上海游久游戏股份有限公司、代琳等证券虚假陈述责任纠纷二审民事判决书,案号:(2020)沪民终479号。

-

邮箱

-

领域房地产与建设工程 公司/商事

-

烟台合肥沈阳成都延安宁波深圳天津南京广州上海西安南通北京重庆硅谷悉尼东京杭州南宁苏州厦门长沙青岛泉州武汉乌鲁木齐郑州兰州无锡太原昆明河内福州海南呼和浩特贵阳济南温州南昌石家庄

-

知识产权刑事业务破产重组金融证券争议解决房地产与建设工程海事海商企业合规交通基础设施特殊资产管理政府与公共事务财税法公司/商事劳动与社会保障婚姻家事能源、自然资源与环境ESG合规涉外法律服务火灾爆炸与应急管理跨境资本市场