作者|李君、权洪森

一、 损失因果关系的理论阻却

在交易因果关系存在的前提下,损失因果关系解决的是上市公司应对投资者所受损失承担多少的问题。如果投资者所受损失是由于虚假陈述行为以外的其他因素造成的,则应当根据其他因素原因力的大小,免除或减轻上市公司相应的赔偿责任。

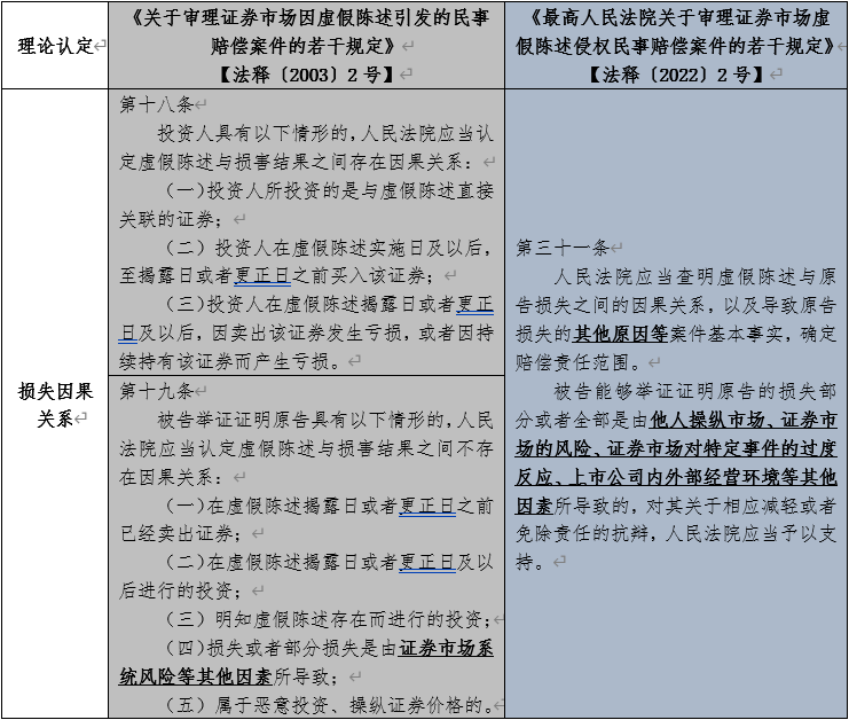

(一)《关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》【法释〔2003〕2号】(以下简称《2003版若干规定》)

《2003版若干规定》中关于投资者所受的投资损失与上市公司实施的虚假陈述行为之间是否具有损失因果关系规定的较为模糊和笼统,仅提及“证券市场系统风险等其他因素”,并未包含非系统性风险,亦未对其他因素包含什么进行列举和说明。

(二)《全国法院审理债券纠纷案件座谈会纪要》(以下简称《债券座谈会纪要》)

《债券座谈会纪要》第24条第四款进一步细化了虚假陈述行为以外的其他因素,明确上市公司能够举证证明投资者所受损失部分或者全部是由于市场无风险利率水平变化(以同期限国债利率为参考)、政策风险等与虚假陈述行为无关的其他因素造成的,人民法院应当根据其他因素的原因力大小,相应的减轻或者免除上市公司的赔偿责任,以此来阻却损失因果关系。

(三)《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》【法释〔2022〕2号】(以下简称《2022版若干规定》)

《2022版若干规定》结合司法实践中具体案件的审判情况,出台并取代《2003版若干规定》,对除虚假陈述行为以外的其他因素进行拓宽和细化,既明确了系统性风险,亦包含非系统性风险,即包括但不限于他人操纵市场、证券市场的风险、证券市场对特定事件的过度反应、上市公司内外部经营环境等其他因素。[1]也就是说,《2022版若干规定》为司法实践提供的损失因果关系的阻却规则为:考量投资者所受的损失是否系上市公司虚假陈述行为以外的其他因素所导致的,即投资者所受投资损失并非基于上市公司虚假陈述所导致的。

表1 《若干规定》条文对比

我国现行法律中就投资者所受损失与上市公司虚假陈述之间是否具有损失因果关系采取推定信赖原则。即只要投资者能够证明上市公司可能存在虚假陈述的基础事实,即可以推定投资者所受损失与上市公司虚假陈述之间具有损失因果关系。[2]该推定信赖原则要求上市公司就“投资者所受损失系除虚假陈述行为以外的其他因素所导致的因果关系阻却”承担更大的举证责任。

股票作为一种有价证券,兼具流动性、收益性、风险性等特征。其特征决定了购买股票系高收益、高风险的投资方式。投资者在购买股票后,不仅面临证券交易市场大环境所带来的整体风险,还可能面对上市公司内部的经营管理、股票特性等个体风险。但是,无论是《2003版若干规定》、《债券座谈会纪要》还是《2022版若干规定》均没有穷尽列明损失因果关系的阻却事由,使得司法实践中,法官在审理具体个案时,往往要考量具体案情,并结合自由裁量权作出裁判。[3]

二、 损失因果关系的实践阻却

在证券交易市场中,股票价格除受其自身价值等影响外,还同时受到市场风险因素的影响。如果上市公司有证据证明投资者所受损失系虚假陈述行为以外的其他因素所致,则可阻断损失因果关系,认定该其他因素导致的投资者损失部分或者全部不属于上市公司的赔偿范围。我国现行法律规定中的“其他因素”不仅包含上市公司外部股市大盘、国家政策等系统性风险,还包括上市公司内部声誉、经营状况、重大事件及投资者的投资心理等非系统性风险。

(一)系统性风险

1、系统性风险的概念

所谓系统性风险是指,上市公司外部风险,在证券交易市场中,由于全局性、整体性的共性因素引发的对相关证券的价格及收益产生影响的风险,是基于政治、经济、社会等客观因素对相关证券价格所造成的影响,比如存在“汇率、利率等金融政策、国内外突发事件、经济和政治制度及政策的变动”等等。系统性风险导致的后果具有普遍性,其对证券市场产生的影响是普遍且广泛的,常常体现在对证券交易市场所有的股票价格均产生影响,且这种影响是个别上市公司或者某个行业所不能控制的,投资者也无法通过分散投资等方式对该影响加以消除,是整个证券交易市场以及全体投资者所共同面临的风险。

2、系统性风险的实践认定

当前我国现行法律法规未对系统性风险的认定作出明确规定,就具体个案是否存在系统性风险导致投资者受损的情况,司法实践中,人民法院通常以股市大盘综合指数、股票行业板块指数等波动情况作为参考依据,充分考察证券交易市场大盘指数的走势、股市大环境、上市公司所属行业板块指数的走势、上市公司所处行业的整体发展及经营状况等,特别注意上市公司所处的特定行业领域在某一特定时期内是否发生对上市公司股价及实际偿付能力产生重大影响的重大事件。从而判断投资者所受损失是否系基于系统性风险所导致的,若答案是肯定的,则应当认定投资者所受损失与上市公司虚假陈述行为之间不具有因果关系,因此,该部分损失亦不应由上市公司承担。

(1)存在损失因果关系阻却事由,上市公司可以免责。

涉案股票价格走势与股市大盘综合指数及股票行业板块指数波动趋势保持一致,均处于涨幅或跌幅状态,且涨跌幅幅度相差不大。此种情况下,法院往往推定投资者所受损失系证券交易市场系统性风险所致,与上市公司虚假陈述行为之间不具有因果关系。比如最高人民法院作出的(2020)最高法民申2785号再审审查与审判监督民事裁定书,因受国家金融“去杠杆”政策对流动性冲击的集中爆发以及中美贸易摩擦升级等影响,股市大盘综合指数出现全面持续的暴跌,且股票行业板块受房地产调控政策等影响跌幅更大,而涉案股票走势仅跌幅0.92%,因而法院认为上市公司虚假陈述揭露后并未对股价产生实质影响,涉案股价下跌导致的投资者损失系证券市场系统性风险所致,上市公司不应承担赔偿责任。[4]又如最高人民法院作出的(2017)最高法民申4532号再审审查与审判监督民事裁定书,结合揭露日至基准日期间涉案股票指数和深证大盘指数的下跌幅度,人民法院认为系统风险对涉案股票的影响比例近于100%,从而认定投资者所受全部损失均系证券市场系统性风险所致,与上市公司实施的虚假陈述行为没有因果关系。[5]

(2)存在损失因果关系阻却事由,上市公司部分免责。

涉案股票价格走势虽与股市大盘综合指数及股票行业板块指数波动趋势保持一致,但是涉案股票价格波动幅度相对较大,除系统性风险影响外,还存在上市公司虚假陈述行为的影响,导致涉案股票价格产生较大波动。此时,法院在认定上市公司责任比例时,往往要剔除基于系统性风险导致的投资者损失部分,由上市公司就虚假陈述行为导致的投资者损失承担赔偿责任。比如最高人民法院作出的(2021)最高法民申941号再审审查与审判监督民事裁定书,案涉虚假陈述行为揭露日至基准日期间深证综指下跌8.91%,案涉股票所属行业指数下跌7.62%,案涉股票股价下跌35.62%。法院综合考虑大盘和相关板块指数反映的市场影响因素,以及投资者购买案涉股票后的市场变化情况,酌情认定系统风险对投资者损失的影响比例为20%,该部分损失与上市公司虚假陈述行为之间不具有因果关系,不应由上市公司承担赔偿责任。[6]又如山东省高级人民法院作出的(2022)鲁民终830号二审民事判决书,人民法院认为受国内外金融政策、房地产行业政策等因素的影响,股市大盘综合指数下跌14.08%,涉案股票所属行业板块指数下跌21.77%,涉案股票的股价下跌77.08%。上市公司股票价格的下跌走势与上证综指和行业板块的下跌走势相一致,从而认定上市公司股票受到系统性风险的影响。同时综合上市公司自身经营风险因素、投资者投资风险因素等非系统性风险以及上市公司实施的虚假陈述行为加以考量,认定上市公司就投资者所受损失承担30.2%的赔偿责任。[7]

(3)不存在损失因果关系阻却事由,上市公司不可免责。

涉案股票价格走势与股市大盘综合指数及股票行业板块指数波动趋势相反,股市大盘指数及股票行业板块指数处于涨幅(或跌幅)趋势,而涉案股票却处于跌幅(或涨幅)趋势。此种情况下,涉案股票价格的波动并非基于证券交易市场的系统性风险所致,投资者所受损失系基于上市公司实施的虚假陈述行为导致的,无法阻却损失因果关系,上市公司应当对投资者所受损失承担赔偿责任。比如最高人民法院作出的(2020)最高法民申2717号再审审查与审判监督民事裁定书,股市大盘综合指数在更正日至基准日期间上涨1.24%,案涉股票行业(门类)板块上涨1.38%,案涉股票行业(大类)板块上涨5.69%。而案涉股票在此期间股价下跌29.27%,因此法院认定上市公司主张的系统性风险与投资者所受损失之间不具有因果关系。[8]又如陕西省西安市中级人民法院作出的(2021)陕01民初310号一审民事判决书,股市大盘综合指数下跌0.514%、涉案股票所属的医药生物行业指数上涨4.805%、涉案股票跌幅19.377%,可见涉案股票的走势与大盘指数、行业板块指数走势不具有同向性,从而认定不存在证券交易市场系统性风险。[9]

表2 系统性风险的实践认定表

可见,法院在判断投资者所受损失是否系基于证券交易市场的系统性风险所致时,往往通过股市大盘综合指数、案涉股票所属行业指数等波动情况加以考量,但是在剔除系统性风险所致投资者损失的比例时,往往基于自由裁量权的行使而具有较强的主观色彩。随着审判实践的发展,为保证裁判结果的公平公正,当前司法实践中更多的采纳第三方中介机构对证券虚假陈述责任纠纷案件中投资者损失进行的核定,从而对损失因果关系及系统性风险所占比例加以认定。[10]

(二)非系统性风险

1、非系统性风险的概念

所谓非系统性风险是指,上市公司内部原因导致的风险,系基于上市公司内部经营管理不善、主营业务承受压力、上市公司所处行业产业结构调整、市场供求关系发生变化、投资者投资心理等主观因素所导致的个别性风险。非系统性风险导致的后果具有局部性,其对证券市场产生的影响是少数且局部的,即仅对证券交易市场的部分证券产生局部影响,投资者可以通过多元化的投资方式来分散并消除基于非系统性风险导致的影响,是部分可控的风险。

2、非系统性风险的实践认定

我国现行法律法规中仅规定了除上市公司虚假陈述行为以外的“其他因素”,但是并未进一步明确“其他因素”所包含的具体内容和情形。相比于可以以股市大盘、同类行业指数等波动情况进行量化的系统性风险而言,非系统性风险因难以量化而呈现多样化的特征。上市公司在以非系统性风险作为损失因果关系阻却事由时,存在“经营管理不善”、“公司业绩下滑”、“资产重组失败”、“核心资产减值”、“营收不理想”等多样化表述,但是如何举证证明该非系统性风险独立于虚假陈述行为对案涉股票价格产生消极影响以及该影响大小成为上市公司举证责任的难点;如何判断非系统性风险是否给投资者造成损失以及该部分损失的占比情况也成为人民法院的审理难点。

不同股票具有其自身的特性,其价格波动亦会受多种因素的影响。因非系统性风险具有较强的主观性,在上市公司难以承担充分的举证责任的情况下,人民法院通常对“其他因素”进行严格把握,难以认定投资者所受损失系公司经营、营收不利等非系统性风险影响所致,从而推定投资者损失与上市公司虚假陈述行为之间具有因果关系。比如上海市高级人民法院作出的(2021)沪民终384号二审民事判决书,法院结合上市公司具体经营风险因素对案涉股票股价的影响,在上市公司无法证明投资者所受损失系因虚假陈述行为以外的 “其他因素”所致的情况下,难以支持上市公司损失因果关系阻却之抗辩。[11]又如经典案例康美药业案,虽然上市公司提出了诸如经营不善、实际控制人曾行贿等应当扣除非系统风险的理由,但并未举证证明何种事件应当作为非系统性风险,也未证明该等事件独立于虚假陈述行为对康美药业股价产生消极影响,因此缺乏扣除非系统风险的依据。[12]

但是,也不乏部分法院在认定损失因果关系时,考量“个股风格”、“经营风险”、“重大事件(如重组、收购、重大诉讼等)”、“投资者自身操作”、“投资者自身投资风险”、“投资者投机心理”等多种因素,综合认定非系统性风险导致案涉股票价格出现波动,因而给投资者造成损失的司法裁判。比如辽宁省大连市中级人民法院作出的(2021)辽02民初1336号一审民事判决书,法院认为投资者买卖案涉股票所受损失不能完全归责于上市公司的虚假陈述行为,还受到渔业政策紧缩、环保监管趋严等宏观因素,以及獐子岛经营状况恶化、第二大股东减持公司股票、公司控股股东被大连市人民检察院提起公诉的利空公告等多种因素影响,最终酌定上市公司因虚假陈述而应向投资者赔偿的损失金额。[13]又如山东省高级人民法院作出的(2022)鲁民终830号二审民事判决书,法院认为案涉股票价格并非单纯地由于虚假陈述被揭露而导致下跌,而是系统风险因素、上市公司自身经营风险因素、投资者自身投资风险因素与上市公司虚假陈述行为被揭露产生叠加效应,共同加剧了案涉股票价格的下跌,进而导致投资者的投资受损。[7]以及上海金融法院作出的(2018)沪74民初721号一审民事判决书,法院认为投资者无视风险警示,存在非理性的投资行为,因此,法院酌情认定投资者所受损失中应扣除50%,此部分损失应归因于投资者的非理性行为,由其自行承担。[14]

因此,司法实践中人民法院在判断是否存在非系统性风险对损失因果关系的阻却时,通常以相关风险因素是否会导致案涉股票价格产生波动、受到影响作为衡量依据。同时,亦更加强调上市公司对非系统性风险给投资者造成损失的举证责任。

图3 损失因果关系阻却的司法实践认定图

三、结论

综上所述,损失因果关系的阻却意味着在认定投资者损失与上市公司虚假陈述行为之间是否具有因果关系时,应当剔除证券交易市场大环境、国家政策、经济形式、行业风险等客观因素引发的系统性风险,以及上市公司经营状况、重大事件、投资者投资风险等主观因素引发的非系统性风险,从而在一定程度上削弱上市公司虚假陈述行为与投资者所受损失之间的因果关系。在上市公司举证证明系统性风险和非系统性风险确实给案涉股票价格造成涨幅或者跌幅影响的情况下,发生损失因果关系的阻却。相应地,基于系统性风险和非系统性风险导致的投资者损失亦不应由上市公司承担。

参考文献

[1]周卫青、杨骏啸、张会会、王融擎、游冕、田园:“解读新《虚假陈述若干规定》之七:因果关系与损失”,载https://www.sohu.com/a/519639619_121123817,最后访问日期:2022年10月20日。

[2]刘晓雨:“证券虚假陈述:看《新规》具体适用之四 - 交易因果关系”,载https://mp.weixin.qq.com/s?__biz=MzA5ODA2OTAxNg==&mid=2650635484&idx=2&sn=84a526106f16cabfb96e2681d75197d0&chksm=889ee3abbfe96abd16740254332fe1f2a4437f4f0038230ece0ebcefe0582e3bd0d22b664615&scene=27,最后访问日期:2022年10月20日。

[3]刘洪蛟、徐志豪:“证券虚假陈述下减免责抗辩——基于系统性及非系统性风险因果关系归责的视角”,载威科先行·法律信息库,最后访问日期:2022年10月20日。

[4]王飞跃、海南海药股份有限公司证券虚假陈述责任纠纷再审审查与审判监督民事裁定书,案号:(2020)最高法民申2785号。

[5]刘锦、海南亚太实业发展股份有限公司证券虚假陈述责任纠纷再审审查与审判监督民事裁定书,案号:(2017)最高法民申4532号。

[6]刘晓亮、山东雅博科技股份有限公司证券虚假陈述责任纠纷再审审查与审判监督民事裁定书,案号:(2021)最高法民申941号。

[7]罗雄、杨晓鹏等证券虚假陈述责任纠纷民事二审民事判决书,案号:(2022)鲁民终830号。

[8]贵州长征天成控股股份有限公司、赵静证券虚假陈述责任纠纷再审审查与审判监督民事裁定书,案号:(2020)最高法民申2717号。

[9]延安必康制药股份有限公司、吴燕芬证券欺诈责任纠纷民事一审民事判决书,案号:(2021)陕01民初310号。

[10]刘洪蛟、徐志豪:“证券虚假陈述下减免责抗辩——基于系统性及非系统性风险因果关系归责的视角”,载威科先行·法律信息库,最后访问日期:2022年10月24日。

[11]刘跃武与上海飞乐音响股份有限公司等证券虚假陈述责任纠纷民事二审案件民事判决书,案号:(2021)沪民终384号。

[12]顾华骏、刘淑君等11名投资者与康美药业股份有限公司、马兴田、许冬瑾、邱锡伟、庄义清、温少生、马焕洲、马汉耀、林大浩、李石、江镇平、李定安、罗家谦、林国雄、李建华、韩中伟、王敏、张弘、郭崇慧、***、唐煦、陈磊证券虚假陈述责任纠纷一审民事判决书,案号:(2020)粤01民初2171号。

[13]颜丽、獐子岛集团股份有限公司证券虚假陈述责任纠纷民事一审民事判决书,案号:(2021)辽02民初1336号。

[14]吴顺忠与上海岩石企业发展股份有限公司证券虚假陈述责任纠纷一审民事判决书,案号:(2018)沪74民初721号。

-

邮箱

-

领域房地产与建设工程 公司/商事

-

烟台合肥沈阳成都延安宁波深圳天津南京广州上海西安南通北京重庆硅谷悉尼东京杭州南宁苏州厦门长沙青岛泉州武汉乌鲁木齐郑州兰州无锡太原昆明河内福州海南呼和浩特贵阳济南温州南昌石家庄

-

知识产权刑事业务破产重组金融证券争议解决房地产与建设工程海事海商企业合规交通基础设施特殊资产管理政府与公共事务财税法公司/商事劳动与社会保障婚姻家事能源、自然资源与环境ESG合规涉外法律服务火灾爆炸与应急管理跨境资本市场